Рынок зерна в россии: производство зерновых культур в 2021 году

Содержание:

- Импорт зерна в Россию

- Крупнейшие экспортеры зерна

- Ячмень: Расширяя пределы

- Экспортные культуры

- Экспорт зерновых культур

- Протоколы

- Страны лидеры по производству и экспорту пшеницы

- Крупнейшие импортеры пшеницы

- Причины падения производства зерна в России

- Кому Россия продает зерно

- Фуражные зерновые

- Для чего нужен рис

- Горох и Просо: Печальный мотив, но с веселым припевом

- Выводы

Импорт зерна в Россию

На мировом рынке Россия выступает не только как экспортер, но и как импортер зерна. Несмотря на то, что РФ почти полностью обеспечивает внутренний рынок собственной продукцией, страна вынуждена закупать новые сорта, продукты переработки пшеницы и сортовое зерно, не произрастающее на территории России. На импорт приходится менее 1% от объема собственного производства. В 2016 году объем импорта составил всего 1 млн.т.

Импорт пшеницы в 2014 был еще меньше — 369,5 тыс.т., в 2015 — 127 тыс.т. Россия импортирует мукомольную пшеницу с высоким процентом клейковины, а также сильное и ценное зерно 3-го класса. Пшеница, содержащая более 23% клейковины, необходима в производстве хлеба и хлебобулочных изделий высшего класса. Третьеклассную пшеницу обычно добавляют к более мягким сортам для улучшения качества муки, а твердое зерно используют в производстве макаронных изделий.

Основу импорта зерновых в Россию составляет: рис, фасоль, ячмень и чечевица. Из продуктов переработки активно закупается глюкоза и клейковина, крахмалы, биопродукты. Еще одна крупная статья закупок — семена кукурузы. На долю импортного посевного материала приходится почти половина от общей массы. Снизить количество импорта позволит развитие перерабатывающей отрасли, дополнительные инвестиции в сельское хозяйство и организация конкуренции между предприятиями в РФ.

В 2017 г. из России экспортировалось рекордное количество зерна, и впервые за два десятилетия РФ заняла лидирующую позицию среди стран-экспортеров пшеницы. Для укрепления позиций необходимо продолжать улучшать посевные земли, развивать инфраструктуру и привлекать финансовые средства в этот сектор сельского хозяйства. Дальнейшее увеличение экспорта позволит улучшить состояние фермерских хозяйств, решить продовольственные проблемы и проблемы кормовой животноводческой базы.

Крупнейшие экспортеры зерна

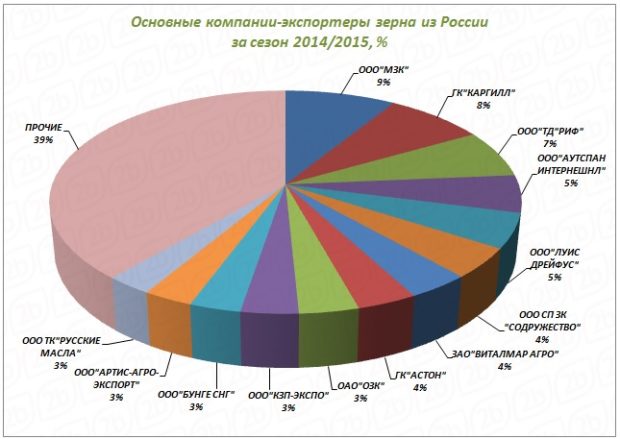

С июля по сентябрь 2017 г. на долю 10 крупнейших экспортеров зерна в России пришлось более 60% от общего объема продаж. Это примерно 7,8 млн.т. Список компаний возглавил торговый дом «Риф» из Ростова, который поставил почти 2 млн.т. зерна. Второе место занимает фирма «Гленкор» (США, главный офис Краснодар), увеличившая объем экспорта на 5%. Третья позиция у компании «Астон». Французская компания «Луис Дрейфус» (главный офис в Москве) расположилась на четвертом месте, увеличив продажи с 344 тыс.т. до 687 тыс.т. Замыкает первую пятерку фирма из Краснодара — «КЗП-Экспо».

Далее идут:

- ЗерноТрейд — Россия, главный офис в Таганроге;

- МироГрупп — Россия, главный офис в Краснодаре;

- Каргилл — Казахстан, главный офис в Ростове-на-Дону;

- Артис-Агро — Россия, главный офис в Санкт-Петербурге;

- Аутспан — США, главный офис в Краснодаре.

За период 2001-2015 гг. рейтинг стран-экспортеров пшеницы выглядит так: первые три места — США, Канада и Россия. Далее расположились: Франция, Австралия, Германия, Украина, Румыния и Казахстан. Замыкает первую десятку Индия. Среди стран, оказывающих влияние на рынок — Польша и Болгария, Чехия и Литва, Аргентина и Латвия, ОАЭ и Мексика. Меньшим экспортным объемом отличаются Швеция и Уругвай, Дания и Бельгия, Молдавия и Испания, Греция.

Ячмень: Расширяя пределы

Ячмень — по всем параметрам украинская зерновая культура номер три. До сегодняшнего дня он производился в Украине в объемах до 10 млн т и экспортировался в объемах, значительно не превышающих 5 млн т, а зачастую — в намного меньших.

Однако по итогам 2021 года эта культура серьезно претендует на переход в категорию 10-миллионников. По предварительным данным, урожай ячменя в Украине в 2021 году составит 10,1 млн т (в 2020 году — всего 7,6 млн т). Это очередной украинский зерновой рекорд. Пока лучший подтвержденный результат — 8,9 млн т при урожайности 3,4 т/га в 2019 году. В прошлом году, по данным Госстата, 3,2 т/га. По данным проекта «Урожай онлайн 2021», урожайность ячменя в 2021 г. составила 5,7 т/га.

Причины бурного роста на рынке ячменя все те же: рост цен на ячмень на мировом рынке стимулирует аграриев на увеличение доли ячменя в севообороте. Остальное — дело техники и благоприятного в погодном отношении сезона.

Отличие украинского рынка ячменя от рынков пшеницы и кукурузы состоит в том, что последние четыре года объемы экспорта этой культуры планомерно растут.

В 2018 году Украина экспортировала 3,6 млн т ячменя, в 2019 году — 4,1 млн т, в 2020 году — 5 млн т, а по итогам 9 месяцев 2021 года — 4,2 млн т, то есть «норму» позапрошлого года уже выполнила. Экспорт ячменя в стоимостном выражении последние годы также растет линейно — от $682 млн в 2018 году до $930 млн по итогам 9 месяцев 2021 года. За последний год выросла и доля экспорта ячменя в общей сумме экспорта из Украины: в прошлом году она составляла 1,78%, сейчас — 1,92%.

Правда, средние цены экспорта ячменя, так же, как и объемы производства, в стройную систему не вписываются: в 2018 году ячмень стоил дороже, чем в течение двух последующих лет. Зато за последний год рывок цен на внешних рынках явный и существенный — со $174 в 2020 году, по данным Госстата, до $219 по итогам 9 месяцев 2021 года.

Что же касается общей ситуации на рынке ячменя, по данным UBTA, в 2020 году Украина по объемам экспорта заняла 4 место в мире с долей 15,7% (суммарная стоимость ячменя, экспортированного на мировой рынок составила $5,6 млрд). При этом за последние 10 лет количество экспортных рынков, на которые Украина поставляет ячмень на сумму более $10 тыс. увеличилось с 16 до 24, а количество компаний, которые экспортируют ячмень, к 2020 году увеличилось до 319.

А вот в структуре экспорта ячменя в последние годы самой яркой тенденцией является наращивание объемов поставок в Китай. В 2018 году Украина экспортировала в Китай ячменя на $152 млн — 21,5% от общей суммы экспорта ячменя из Украины. В 2020 году доля Китая в импорте украинского ячменя выросла до 53,5%, а по итогам 9 месяцев 2021 года достигла 64,5%. То есть за 3 года Китай утроил импорт ячменя из Украины. Резко нарастила импорт украинского ячменя и Турция: в структуре экспорта этой культуры из Украины ее доля выросла с 1,6% в 2020 году до 10,2% по итогам 9 месяцев 2021 года. Третий крупнейший игрок на экспортном рынке ячменя — Саудовская Аравия. В прошлом году она импортировала ячменя на $129 млн, в этом году — на $63 млн. А в сумме Китай, Турция и СА пор итогам 9 месяцев 2021 года импортировали 81,5% ячменя.

Экспортные культуры

Помимо пшеницы, Россия продает кукурузу, ячмень, гречиху, просо и прочие зерновые и бобовые культуры. В 2017 г. только одной кукурузы было экспортировано около 5178,3 тыс. т., что на 154 тыс.т. меньше 2016 г.

Экспортные поставки ячменя нестабильны и последние 10 лет варьируются в диапазоне 2-5,5 млн.т. За прошлый сезон на продажу ушло около 4635 тыс.т. Куда экспортируется ячмень: Саудовская Аравия, Иордания, Иран. Закупают зерно на корм верблюдам, разведение которых в регионе популярно.

Гречихи было продано почти на $16 млн., а ее общий вес — 49,25 тыс. т. Около 75% от всего объема ушло всего в 3 страны. В 2017 г. из России экспортировалась гречиха в Литву, Японию и Украину.

Продажа проса составила 69 тыс.т., а зернобобовых — 1254 тыс. т. Из зернобобовых экспорт бобов не превышает 1000 тонн. Турция и Украина в 2016/2017 гг. являются основными импортерами бобов из РФ. Другие вышеперечисленные культуры уходят на экспорт в небольших объемах. За прошлый сезон количество экспортной чечевицы не превысило 16 тыс. т., а основным направлением для продажи стали Латвия, Иран, Болгария, Марокко и Турция. В том же году Россия поставляла просо на Украину, Польшу и Сербию. Всего от общего объема зерна на долю проса приходится около 0,3%.

Экспорт зерновых культур

В сельском хозяйстве началом нового сезона считается 1 июля текущего года, а окончанием — 30 июня следующего года.

Урожайность, количество экспорта и импорта измеряют за сезон, а не за календарный год.

За сезон 2009/2010 гг. на экспорт было отправлено 21,4 млн.т. пшеницы, но уже в следующем сезоне количество зерна сократилось почти вдвое и составило — 11,8 млн.т.

В 2011/2012 гг. — 15,2 млн.т, в 2012/2013 гг. — 15,7 млн.т. Сезон 2012/2013 гг. был рекордным — всего 13,7 млн.т. зерна ушло на экспорт. Но уже через год количество экспортного сырья выросло до 22,1 млн.т., что на 66% больше аналогичного показателя за 2013 г.

С 2014 г. экспорт зерна из России стал стабильно расти. По итогам сезона 2014/2015 гг. поставки за рубеж составили 21,4 млн.т., а уже в следующем сезоне экспортная активность возросла до 25 млн.т. Общий же объем зерновых вместе с зернобобовыми составил 35 млн.т., что почти на 11% больше по отношению к уровню предыдущего года.

Экспорт за февраль 2018 года — статистика

Экспорт за февраль 2018 года — статистика

В прошлом сельскохозяйственном сезоне в РФ собрали 134,1 млн.т. зерна, что на 11,2 % больше, чем в 2016 г. По данным федеральной таможенной службы по состоянию на 30.01.2018 в 2017 г. из России экспортировалось около 43 млн.т. зерновых и 7 млн.т. продуктов глубокой переработки. Стоимость экспорта составила $ 5,8 млрд., что на 38% больше, чем дал предыдущий сезон.

В январе текущего года продано 3311,2 тыс. т. против 2450 тыс.т. января 2017 г. В период с января по апрель 2017 объем экспорта продаж составил 108932,5 тыс. т., что на 363 тыс. т. больше аналогичного периода 2016 г. По данным новостей АПК РФ в 2018 г. планируется к экспорту не менее 120 млн.т. зерна.

Протоколы

Соглашение между Министерством сельского хозяйства Российской Федерации и Главным таможенным управлением Китайской Народной Республики о внесении изменения в Протокол между Министерством сельского хозяйства Российской Федерации и Главным государственным управлением по контролю качества, инспекции и карантину Китайской Народной Республики о фитосанитарных требованиях к пшенице, экспортируемой из Российской Федерации в Китайскую Народную Республику, от 1 ноября 2017 года (размещено 24.07.2019)

Соглашение между Федеральной службой по ветеринарному и фитосанитарному надзору (Российская Федерация) и Главным таможенным управлением Китайской Народной Республики о внесении изменений в Протокол между Федеральной службой по ветеринарному и фитосанитарному надзору и Главным государственным управлением по контролю качества, инспекции и карантину Китайской Народной Республики о фитосанитарных требованиях к кукурузе, рису, сое, рапсу, экспортируемым из Российской Федерации в Китайскую Народную Республику, от 17 декабря 2015 года (размещено 24.07.2019)

Протокол о фитосанитарных требованиях к свекловичному жому, экспортируемому из Российской Федерации в Китайскую Народную Республику (размещено 24.07.2019)

Протокол о фитосанитарных требованиях к ячменю, экспортируемому из Российской Федерации в Китайскую Народную Республику (размещено 24.07.2019)

Протокол о фитосанитарных требованиях к соевому, рапсовому, подсолнечному шротам, жмыхам, экспортируемым из Российской Федерации в Китайскую Народную Республику (размещено 24.07.2019)

Протокол о фитосанитарных требованиях к ПШЕНИЦЕ, экспортируемой из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Протокол о фитосанитарных требованиях к ОВСУ/ОВСЯНЫМ ХЛОПЬЯМ, экспортируемому из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Протокол о фитосанитарных требованиях к СЕМЕНАМ ЛЬНА, экспортируемым из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Протокол о фитосанитарных требованиях к СЕМЕНАМ ПОДСОЛНЕЧНИКА, экспортируемым из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Протокол о фитосанитарных требованиях к ГРЕЧИХЕ/ГРЕЧНЕВОЙ КРУПЕ, экспортируемой из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Протокол о фитосанитарных требованиях к КУКУРУЗЕ, РИСУ, СОЕ, РАПСУ, экспортируемым из Российской Федерации в Китайскую Народную Республику (размещено 31.07.2018)

Страны лидеры по производству и экспорту пшеницы

Россия

Мировой рынок пшеницы в прошлые года возглавила Россия. Повышение производства пшеничного зерна и побочных продуктов переработки позволили впервые за много лет удовлетворить потребности внутреннего и внешнего рынка. Преимущество России — большая территория и разнообразие условий для выращивания зерновой культуры. Это дает возможность компенсировать потери урожая в одном регионе за счет хорошей урожайности в другом.

После неудачного 2012 г. экспорт российского зерна постепенно увеличивался, и в 2017 г. РФ поставила на международный рынок около 8% от общего урожая.

Выращивают зерно на Северном Кавказе, в Ростовской, Ставропольское и Воронежской области, в Мордовии, Краснодарском крае, регионах Сибири, на Урале и даже на Дальнем Востоке. Много посевных полей и в центральных регионах: в Калужской, Московской, Владимирской, Новгородской, Липецкой, Псковской, Рязанской, Тверской и др. областях.

США

Соединенные Штаты Америки — один из крупнейших экспортеров озимой, яровой пшеницы и продуктов ее переработки (глюкозы, крахмалов, сахарозы, клетчатки, глютена, аминокислот). Почти половина посевных отведена под выращивание экспортного зерна. Общая площадь культурных земель, отведенных под пшеницу, составляет около 23 млн га. Каждый из них в среднем дает по 3,5 т урожая. Страна является лидером по выращиванию кукурузы, сорго, ячменя, риса, сои, киноа и овса.

Канада

Роль Канады на международном аграрном рынке зерновых велика. Кроме пшеницы, эта страна активно экспортирует рожь, гречиху, кукурузу, просо, овес. Под пшеницу в Канаде выделено около 10,5 млн га. При хороших погодных условиях с каждого га собирают до 3 т.

Вторая по величине культура, идущая на продажу, это ячмень. Под него разработано 4,5 млн га земли, а средняя урожайность по стране — 4 т/га. Импорт ячменя незначителен (менее 0,5 млн т), и полностью приходится на новые сорта.

Австралия

Большую часть австралийского рынка составляет пшеница. Ее возделывают на 13,5 млн га земли, что составляет больше половины всех посевных страны. Урожайность культуры зависит от погодных условий сезона и в среднем находится на уровне 2,0 т/га. Большая часть пшеницы представлена озимыми сортами, устойчивыми к засухе.

Годовой сбор в хороший сезон доходит до 27 млн т, из которых на экспорт уходит до 18,5 млн т. Дополнительно Австралия выращивает на экспорт ячмень, кукурузу, сорго, тритикале, сою, канолу, овес и сафлор.

Европейский союз

На все страны, входящие в Европейский союз, приходится около 27 млн га со средней урожайностью 5,5 т/га. При хороших погодных условиях в год Европа получает до 150 млн т зерна и почти полностью покрывает потребности внутреннего рынка. На экспорт посылается не более 20 млн т пшеницы, а импортируется — не более 10 млн т.

Ячмень занимает меньшие площади — около 14 млн га и дает за год до 66 млн т урожая. Почти все идет на потребности внутреннего рынка.

Аргентина

Рынок Аргентины поделен между пшеницей и кукурузой. Под яровые пшеничные сорта в стране выделено почти 7 млн га земли, под кукурузу — около 3,5 млн га. Средняя урожайность составляет для зерна 2,5 т/га, а для кукурузы — 8 т/га. Страна почти не закупает эти культуры извне, исключение составляет только семенное зерно и продукты переработки пшеницы.

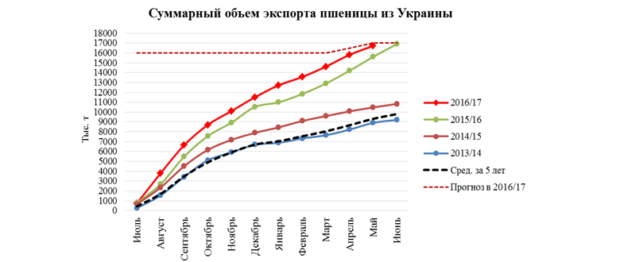

Украина

Больше половины всего культивируемого зерна в стране приходится на озимые сорта. Общая посевная площадь — 6,6 млн га. Хорошие климатические условия позволяют получить за сезон до 2,9 т/га. Внутренний рынок почти полностью покрывается собственным урожаем. Импортируется всего около 0,5 млн т, больше половины из которых — продукты переработки пшеницы.

Казахстан

Пшеница в Казахстане занимает более 80% всех посевных площадей, и является основной сельскохозяйственной культурой. Средний годовой урожай — 20,5 млн т, из которых на экспорт уходит до 8 млн т. От общего числа посевных около 75% приходится на яровые сорта.

Кроме пшеницы в Казахстане выращивают ячмень (вторая по значимости культура), кукурузу, овес. На северо-западе страны в больших количествах выращивается просо.

Потребности внутреннего рынка почти полностью покрываются собственным зерном. Импорт незначителен и состоит из семян новых сортов или зерна твердых пород.

Крупнейшие импортеры пшеницы

По данным на 2014 год список-стран основных импортеров зерна выглядит так:

- Италия;

- Индонезия;

- Алжир;

- Бразилия;

- Иран;

- Мозамбик;

- Япония;

- Турция;

- Марокко;

- Испания;

- Мексика;

- Германия;

- Южная Корея;

- Саудовская Аравия;

- Китай;

- Нигерия;

- Перу;

- Южная Африка.

Главными потребителями зерна являются страны со сложными климатическими и почвенными условиями. Один из сильнейших импортеров на рынке — Египет. Ежегодно страна закупает около 10 млн т зерна мягких сортов и около 5 млн т кукурузы. Из стран Северной Африки также является импортером Тунис (пшеница и ячмень), Марокко (пшеница, кукуруза), Алжир (пшеница, ячмень, кукуруза). Из стран Ближнего Востока основной импортер — это Саудовская Аравия.

Аграрный рынок остается одним из самых стабильных: цены на пшеницу, овес, кукурузу и др. основные зерновые не понижаются или повышаются сразу на несколько пунктов.

Одна из главных культур на международной торговой арене — пшеница. Ее продукты переработки используют практически во всех отраслях промышленности, в животноводстве и даже в производстве топливных материалов. Экспортзависит от ряда условий: транспортной доступности, качества зерна, сорта, цены и объемов. Обычно страны-экспортеры и импортеры принадлежат одному региону: так в странах Южной Азии и Океании главной страной по экспорту является Австралия. В Северной и Южной Америке — США. В Евразии — Россия. Страны Африки одинаково закупают зерно как из России, так и из США, Аргентины и Бразилии.

Причины падения производства зерна в России

Сокращение посевных площадей

Из 799,9 млн засеянных в этом году площадей, всего под зерновые было отдано 44,8 тыс. гектаров, что на 2,3% ниже показателей прошлого года, когда были получены рекордные урожаи.

Таблица 2. Структура и динамика посевных площадей зерновых культур в России за 2015-2021 гг., тыс. га.

Посевы пшеницы в 2021 году составили 28,7 млн га, что на 2,4% ниже показателя прошлого года, ячменя – на 4%, а овса – на 5,8% ниже, проса – на 33,4% меньше.

Неблагоприятные климатические условия

Неблагоприятные погодные условия, засуха, наблюдаемая весной этого года, потребовала пересева озимых в центральных регионах страны, в Поволжье и на Урале на площади почти 1,78 млн га. Поэтому вместо 19,3 млн га, урожай озимых был собран лишь с 17,53 млн га, хотя окончательные цифры еще не определены и ситуация может быть хуже.

В прежние годы гибель озимых составляла 5-7%, в то время как в 2021 году было потеряно 10%, что существенно увеличило затраты сельхозпроизводителей.

Аномально высокая жара, температура в некоторых регионах была на 3-6 градусов выше среднего уровня, и недостаток влаги способствовали серьезной потере урожая на Южном Урале и в Поволжье. По предварительным оценкам, в Татарстане урожай снизился более чем на 50% по сравнению с прошлым годом, в Башкирии и Оренбургской области потери составили 43-45%, в Поволжье урожай будет ниже на 38%.

Обратная ситуация наблюдается в южных регионах, особенно на Кубани и в Ростовской области, где будет получен рекордных урожай зерновых, так как погодные условия были довольно благоприятными.

Рост расходов растениеводов

Рост цен на удобрения, наблюдаемый не только в прошлом году, но и в первой половине 2021 года, привел к резкому сокращению их использования в растениеводстве.

Аммиачная селитра подорожала на 25%, КАС – почти на 30%, нитроаммофоска – более чем на 50%. Цены на сульфоаммофос выросли вдвое и более. Производители удобрений объясняют подобный рост цен благоприятной конъюнктурой на внешних рынках.

Несмотря на то что под давлением правительства отечественные производители в июне 2021 года заморозили цены на удобрения до конца сельскохозяйственного сезона, спрос на минеральные удобрения со стороны отечественных растениеводческих предприятий существенно снизился, что может сформировать угрозу для будущего урожая. Очевидным выходом из ситуации видится увеличение размеров государственных компенсаций расходов сельхозпроизводителей на закупку минеральных удобрений.

Эксперты отрасли прогнозируют рост себестоимости озимого сева по сравнению с прошлым годом более чем на 50%, поэтому посев озимых в этом году будет намного ниже.

Ажиотажный рост мировых цен на металлы, произошедший на фоне локдаунов крупнейших производителей в прошлом году и активизацией спроса со стороны внешних потребителей в этом, привел к удорожанию сельхозтехники на 13-15%, причем рост цен на технику может продолжиться.

Рис. 8. Объем средств государственной поддержки, выделенной в рамках программ и мероприятий по развитию сельского хозяйства, млрд руб.

В последние два года наблюдалось существенное сокращение государственной поддержки сельскохозяйственного сектора, в том числе и растениеводства. В 2021 году помимо стандартных программ господдержки предусматривается выделение дополнительных 10 млрд рублей в рамках зернового демпфера, сформированного за счет повышения экспортных пошлин.

Ведение новых экспортных пошлин

После повышения мировых цен на зерно возникла угроза его удорожания на внутреннем российском рынке, и правительство ввело комплекс ограничительных мер с целью увеличить внутреннее предложение и ограничить возможный рост цен. Так, с февраля 2021 года стали действовать ограничения на экспорт зерна, были введены тарифные квоты на экспорт пшеницы, превышение которых грозило завышенными таможенными сборами. Затем перечень квотируемого зерна был расширен, и ограничения также были распространены на кукурузу и ячмень.

На замену экспортным квотам с 1 июня 2021 года была введена плавающая пошлина на экспорт пшеницы, ячменя и кукурузы, которая рассчитывается исходя из мировых цен. В итоге до октября 2021 года экспортные пошлины выросли в два раза, что несомненно скажется на экспорте этих культур и, возможно, сократит присутствие России на внешних рынках.

Кому Россия продает зерно

С 2001 г. экспорт российской пшеницы составляет не менее 14% от мирового объема, что позволило стране войти в тройку лидеров, опередив Канаду и Францию.

А в прошлом году Россия впервые заняла первое место, потеснив Аргентину и Украину.

В мировой торговле основными конкурентами России на зерновом рынке являются Китай, США и Индия. Из-за крупных поставок кукурузы США признаны лидерами по торговле зерновыми и зернобобовыми. Главными импортерами российской пшеницы являются страны Ближнего Востока и северной Африки: на их долю приходится до 70% продаж. Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Сегодня Россия поставляет зерно почти в 100 стран мира, тогда как 20 лет назад импортеров российского продукта было не более 70. В начале века основным потребителем продовольственной пшеницы 4 класса и фуражной, а также ячменя, был Европейский Союз. После введения новых квот и пошлин, расширения границ, ЕС сократил поставку российского зерна. Сейчас на его долю приходится около 9% всего экспорта.

Лидером по импорту пшеницы и других зерновых является Египет. В прошлом году в эту страну было поставлено почти 7,5 млн. т. Одновременно с этим возрос интерес к российскому продукту и в соседних с Египтом странах — в Судане, Нигерии, Кении, Танзании и ЮАР.

В последние годы увеличился объем продаж в страны Восточной, Южной и Юго-Восточной Азии. В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

Кукурузу, сорго, чечевицу, ячмень и пшеницу РФ поставляет также в Южную Корею, Китай, Пакистан, Бангладеш, Индонезию, на Филиппины и в Таиланд. Кто покупал зерновые из стран Латинской Америки: Мексика, Перу, Эквадор, Колумбия и Никарагуа. Поставки в этот регион осложняются конкуренцией со стороны США и активным внутренним рынком зерновых.

Фуражные зерновые

Прогноз по объему производства фуражных зерновых в мире в 2021 году составляет 1 504 млн тонн, что на 1,6% выше, чем годом ранее. В последние годы потребление фуражного зерна не покрывается его производством, отсюда наблюдаемое сокращение запасов.

Минсельхоз США оценивает сбор фуражного зерна в России на уровне 38,7 млн тонн и дает прогнозы по его экспорту до 9,18 млн тонн, что по итогам года позволит покрыть 30,8 млн тонн потребления и сформировать запасы в размере 1,25 млн тонн. Доля России на мировом рынке фуражного зерна – 2,6%.

По состоянию на 13 октября 2021 года осталось собрать урожай с площади менее чем 5 млн гектаров, а это примерно 10,5% всех засеянных площадей. Но уже сейчас намолочено 18,5 млн тонн ячменя, 5,9 млн тонн кукурузы, а всего урожай зерна (кроме пшеницы) по прогнозам российского Минсельхоза должен составить 43,4 млн тонн.

Рис. 4. Производство, потребление и запасы фуражного зерна в мире в 2017-2021 годах

По данным Минсельхоза США текущем сезоне 2021-2022 гг. Россия занимает:

■ второе место в мире по производству ячменя, с объемами 19,8 млн тонн, уступая лишь странам ЕС, в которых прогнозируется вырастить 56 млн тонн.

■ второе место в мире по выращиванию овса, сборы которого должны составить 4,5 млн тонн. Лидером на рынке овса остаются страны ЕС, обеспечивающие выпуск 7,45 млн тонн.

■ второе место в мире после ЕС по урожаю ржи, который должен составить 2,05 млн тонн.

■ десятое место в мире по выращиванию кукурузы, планируя собрать 14,9 млн тонн. Безусловное лидерство в производстве кукурузы принадлежит США, которые должны намолотить 380,8 млн тонн.

■ четырнадцатое место в мире по производству проса, планируя собрать 300 тыс. тонн.

■ сорок четвертое место в мире по производству сорго. Лидируют на этом рынке США (10,8 млн тонн) и Нигерия (6,8 млн тонн).

Для чего нужен рис

Рис очень богат содержанием углеводов, доля их содержания достигает 70 процентов. Рисом питается более половина населения Земли. Рис обеспечивает около 20% мирового потребления человеком и является ценным источником энергии для человека, наряду с пшеницей (19%), кукурузой (5%) и другими культурами. Рис очень популярен для употребления в пищу, особенно в Китае, Японии и других юго-восточных государствах Азии.

Рис используется для производства крупы и крахмала, а также масла. Из риса делают различные закуски, в том числе воздушный рис, козинаки и т.д. Из рисовой муки изготавливают пироги, каши. Также муку активно используют в косметике, для создания пудры. Отруби от риса активно используются как домашний корм для птиц и домашних животных.

Кроме этого рис активно используется при приготовлении алкогольных напитков. Из риса производят спирт. Среди рисовых национальных спиртных напитков Азии можно выделить — рисовое вино, сакэ, сётю, авамори, сикхе и суннюн.

Помимо пищи рис нужен и в других отраслях. Рисовая солома нужна для изготовления рисовой бумаги, картона.

Горох и Просо: Печальный мотив, но с веселым припевом

Отдельного упоминания заслуживают зернобобовые культуры. По данным UBTA, в 2020 году Украина в мировом рейтинге экспортеров зернобобовых заняла 17 место — экспортировала горох, нут, фасоль, чечевицу и бобы на $130 млн. В принципе, это экспортное украинское направление тоже развивается. Хоть доля Украины на мировом рынке составляет всего 1,2%, за 10 последних лет она расширила свое присутствие до 68 экспортных рынков — с 39 в 2011 году. Причем на экспорте зернобобовых специализируются почти 300 экспортеров.

Нюанс в том, что львиная доля этого рынка приходится на горох. В 2020 году Украина экспортировала гороха на $93,7 млн, то есть на его долю приходится 72% от всей суммы поставок зернобобовых на внешние рынки. А горох сегодня, пожалуй, является самой «депрессивной» культурой из всех зерновых и зернобобовых, как в плане производства, так и в плане экспорта.

Последние 5 лет горох в Украине тотально сдает свои позиции: посевные площади сокращаются, объемы производства падают, а экспорт снижается. Если в 2017 году посевные площади гороха превышали 400 тыс. га, урожай составил 1,1 млн т, а экспорт сушеного гороха, по данным Госстата — 561 тыс. т, то к 2020 году посевные площади ужались до 234 тыс. га, урожай составил 479 тыс. т, а экспорт 378 тыс. т.

Основная причина негативной динамики в изменении ситуации на внешних рынках. Раньше значительную часть гороха Украина экспортировала в Индию. В 2018 году Индия импортировала 194 тыс. т украинского гороха, из 621 тыс. т, поставленных на внешние рынки. То есть почти треть. Однако в последние годы Индия в отношении гороха проводит протекционистскую политику. Как следствие, в 2020 году она не вошла даже в десятку крупнейших импортеров зернобобовых из Украины, а за 8 месяцев 2021 года вообще не импортировала ни одной тонны украинского гороха. Сейчас основные его покупатели — некоторые страны ЕС, Азии и Африки. По итогам 8 месяцев, в значительных объемах горох из Украины импортировали только 4 страны: 41 тыс. т из 188 тыс. т — Италия, 28 тыс. т — Турция, 16 тыс. т — Пакистан, и 15 тыс. т — Джибути.

Так что, по большому счету, ситуация на рынке гороха сейчас неопределенная, и эксперты в отношении перспектив не излучают оптимизма. Тем не менее, в 2021 году общая позитивная ситуация в сегменте зерновых и зернобобовых оказала свое влияние и на рынок гороха. По предварительным подсчетам, валовой урожай гороха в 2021 году составил 570 тыс. т.

На рынках остальных зернобобовых культур столь выраженных тенденций, как в сегменте гороха, нет. Например, экспорт нута за 3 года в Украине вырос с 4,9 тыс. т в 2018 году до 39,5 тыс. т в 2020.

Впрочем, нельзя не упомянуть и о том, что у гороха на рынке зерновых есть и антипод. Это просо. Его экспорт с 2018 года вырос в 4 раза — с 25 тыс. т до 110 тыс. т в 2020 году. Причем за 8 месяцев 2019 года проса из Украины экспортировано уже 108 тыс. т.

Более того, по итогам 2020 года Украина стала крупнейшим экспортером этой культуры в мире. Мировой экспортный рынок проса очень узок — всего около 300-350 тыс. т. При этом, по данным UBTA, в 2020 году основными импортерами проса были Индонезия, Польша и Великобритания. В текущем году Индонезия и Польша сохранили свои позиции, а место Великобритании заняла Германия.

Выводы

Представленные данные пока не позволяют выделить эффект от внедрения зернового демпфера, сельхозпроизводители заканчивают уборочную, и собранный урожай только начинает выходить на внутренний и внешние рынки. Конкретные результаты внедрения ценового демпфера можно будет ощутить уже по итогам текущего года. Эксперты «ПроЗерно» рассчитали размер недополученной выручки экспортеров зерна, который за 2021-2022 сельскохозяйственный год может составить 3,5 млрд долл. США.

Одним из наиболее печальных результатов введения плавающей пошлины может стать утрата Россией лидирующих позиций в экспорте пшеницы, которые она с огромным трудом обеспечила в 2017 году и сохраняла их, несмотря на кризис. Уже к концу года лидировать в экспорте, скорее всего, будет ЕС, а российские производители, вероятно, потеряют часть наработанных зарубежных каналов сбыта зерна.

Материал подготовлен экспертами компании Группы «ДЕЛОВОЙ ПРОФИЛЬ» | MGI Worldwide.